مارتینگل چیست؟ استفاده از مارتینگل در ترید

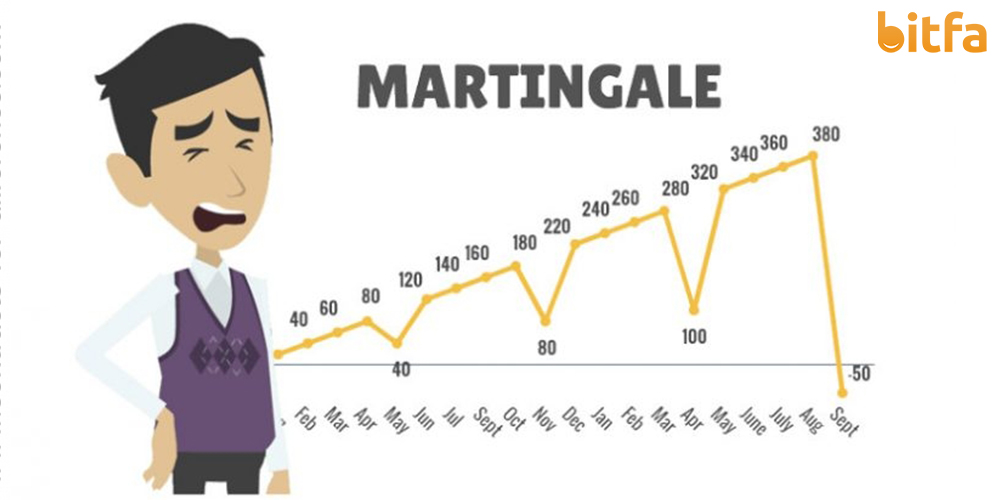

یکی از جذابترین بخشهای دنیای معامله گری در بازارهای مالی، وجود تعداد استراتژیهای بسیار زیاد در آن است. امروزه روشهایی مانند پرایس اکشن، ICT، وایکف، مارتینگل و... از مطرحترین استراتژیهای معاملاتی حال حاضر در دنیای بازار های مالی هستند. ناگفته نماند که دنیای ترید آنقدر وسیع و گسترده است که اکثر معاملهگران میتوانند با رعایت قوانین استراتژیهای مخصوص به خود را داشته باشند. مارتینگل در فارکس، بازار ارز دیجیتال و اکثر بازارهای سهام از ابتدا به عنوان یک روش و استراتژی معروف برای ترید کردن بوده است. در ادامه با بیتفا همراه باشید تا به بررسی کامل این استراتژی بپردازیم.

استراتژی مارتینگل چیست؟

گذاشتن حد ضرر یا StopLoss برای هر معامله یکی از بزرگترین قوانین معاملهگری برای تریدرها است. برخلاف آنچه که در فضای مجازی و برخی رسانهها مشاهده میکنید، هیچ موقع تمامی معاملات یک تریدر موفق به سوددهی نخواهد رسید. در واقع تریدرهای بزرگ با رعایت قوانین مدیریت سرمایه میتوانند به بازدهی ماهانه مثبت در برآیند معاملاتی ماهیانه خود دست پیدا کنند. به زبان سادهتر در صورتی که یک تریدر اصول معاملهگری را به درستی رعایت کند برآیند ماهیانه معاملاتی او مثبت خواهد شد.

یکی از بزرگترین قوانین در اصول مدیریت سرمایه و معاملهگری، پایبندی به استراتژی خود و تغییر ندادن آن تا زمان رسیدن به نتیجه است. استراتژی مارتینگل نیز به همین منظور ساخته شده و در واقع قانون پایبندی به استراتژی خود را بیان میکند. به زبان سادهتر این روش بیانگر آن است که که اگر از استراتژی خود قبلا بک تست گرفتهاید و به آن پایبند هستید، هر زمان که حد ضر یا Stop Loss معامله شما فعال شد دوباره معامله خود را باز کنید.

استراتژی مارتینگل چگونه کار میکند؟

برای درک بهتر این استراتژی مثال سادهای را بیان میکنیم. فرض کنید که شما یک معامله 100 دلاری روی یک ارز باز کرده و در نهایت موجب ضرر شدهاید. اکنون با اینکه متحمل ضرر شدید دوباره همان معامله را با حجمی دوبرابر یعنی 200 دلار باز میکنید. تصور کنید که این معامله شما نیز با ضرر مواجه شود. حال شما دوباره همان معامله را با دوبرابر حجم قبلی, یعنی به رقم 400 دلار باز میکنید. فرض را بر این بگیرید که حدد ضرر این معامله شما نیز فعال شود و شما در حین استفاده از روش مارتینگل در فیوچرز یا اسپات باز هم متحمل ضرر شوید.

حال بیایید فرض را بر آن بگیریم که این بار نیز با اینکه در معامله قبلی ضرر کردهاید، دوباره همان معامله را با دو برابر سرمایه قبل و معادل 800 دلار باز میکنید. فرض کنید که این معامله با موفقیت انجام شده و شما در در آن به سود تعیین شده میرسید. شاید باور آن سخت باشد ولی با اینکه شما در 3 معامله ضرر و در یک معامله سود کردهاید، برآیند معاملاتی شما با سود مواجه شده است. برای درک بهتر این موضوع پیشنهاد میکنیم جدول زیر را مشاهده کنید.

|

میزان شرط |

میزان سود |

میزان ضرر |

|

100 |

0 |

100 |

|

200 |

0 |

200 |

|

400 |

0 |

400 |

|

800 |

800 |

0 |

|

جمع کل: 1500 دلار |

700 |

800 |

همانطور که در جدول بالا مشاهده کردید به کمک این استراتژی برآیند کل معاملات شما با سود مواجه شده است.

روش مارتینگل معکوس چیست؟

در مقابل، روشی با نام مارتینگل معکوس یا به اصطلاح آنتی مارتینگل نیز وجود دارد. این روش درست برعکس مسیر قبلی است و معاملهگر بعد از هربار ضرر، به جای دو برابر کردن حجم معامله بعدی، حجم معامله جدید را نصف کرده و در صورت سود حجم معامله خود را دو برابر میکند. به طور کلی هر دو روش راهی برای به حداقل رساندن ضرر و به حداکثر رساندن سود هستند. بسیاری از معاملهگران این سیستم را به عنوان یک روش برای ترید (مانند عرضه و تقاضا، استفاده از خط روندها، پرایس اکشن و ...) نمیشناسند و صرفا آن را یک راه برای بهبود مدیریت سرمایه معرفی میکنند. به جرئت میتوان گفت که هر دو روش از معروفترین استراتژیها در دنیای معاملهگری هستند؛ اما باید حتما توجه داشته باشید که هر دو در کنار داشتن مزایا، معایبی پراهمیت نیز دارند. ما در ادامه مقاله به بررسی مهمترین مزایا و معایب این استراتژی پرداختهایم.

مزایای استفاده از روش مارتینگل

استفاده از روش مارتینگل در فارکس، بازار بورس، ارز دیجیتال و ... میتواند در نهایت باعث جبران ضررها و رسیدن به سود نهایی توسط یک معاملهگر شود. در این روش کمتر به استفاده از روشهای معاملهگری رایج در دنیا احتیاج پیدا میکنید و حتی با استراتژی بک تست گرفته شده توسط خود نیز میتوانید اقدام به معاملهگری کنید. البته حتما توجه داشته باشید که بسیاری از مزیتهای گفته شده بیشتر به صورت کتبی قابل انجام است و باید حواسمان بیشتر به معایب این روش باشد.

معایب استفاده از روش مارتینگل

همانطور که در پاراگرافهای قبل اشاره شد رعایت قوانین مدیریت سرمایه و اصول معاملهگری از مهمترین کارها برای ترید کردن است. اما حتما باید به این نکته توجه ویژه داشت که در روش مارتینگل اصلا به قانون مدیریت سرمایه اشارهای نشده است. در صورتی که حجم سرمایه شما کم بوده باشد و یا استراتژی معاملاتی شما کاربردی نباشد، استفاده از این روش میتواند باعث از دست رفتن کل سرمایه شما شود. ناگفته نماند که این روش در ابتدا برای بازیهای قمار گونه و ریسکی استفاده میشد. امروزه با بروز شدن قوانین معاملهگری کمتر کسی از این استراتژیها استفاده میکند.

مهم ترین ایراد روش مارتینگل در ترید

مهم ترین ایراد روش مارتینگل در فیوچرز و اسپات، نداشتن کنترل احساسات و بار روانی زیاد است. یکی از پراهمیتترین دروس در دنیای معاملهگری، رعایت قوانین روانشناسی معاملهگری است. در واقع معاملهگران حرفهای به کمک این علم بزرگ میتوانند احساسات فومو ( طمع کردن) و ترس را کنترل کنند تا کاری خارج از منطق انجام ندهند. متاسفانه این استراتژی سازگاری مناسب با علم روانشناسی ترید را ندارد و بار روانی بسیار زیادی را در حین معاملهگری ایجاد میکند.

اشتباهات زیاد در استفاده از روش مارتینگل برای ترید

همانطور که در پاراگرافهای قبلی اشاره شد، دانش کم و رعایت نکردن برخی قوانین موجب میشود که افراد با استفاده از این استراتژی دچار ضرر شوند. ما در این پاراگراف به شکلی کاملتر به چند نمونه از بزرگترین اشتباهات در این زمینه اشاره کردهایم.

قرار ندادن حد ضرر در معاملات

همانطور که میدانید قرار ندادن حد ضرر برای معاملات، میتواند موجب از دست رفتن کل سرمایه شما (لیکویید شدن) شود. گرچه ذات استراتژی مارتینگل به گونهای تعریف شده است که هر چه بیشتر ضرر کنید در نهایت سود بیشتری را متحمل خواهید شد.

اما این قانون درصورتی امکان پذیر است که کل سرمایه شما به هنگام استفاده از این روش از بین نرود. به طور کلی چه هنگام استفاده از روش مارتینگل در فیوچرز و چه هنگام استفاده از روشهای دیگر، باید قانون حد ضرر را رعایت کنید. در صورتی که این قانون رعایت نشود سرمایه اولیه شما ممکن است به طور کلی نابود شود و این مسئله فاجعه بسیار بزرگی است.

اقدام به معامله با رقمهای کم

در صورتی که بخواهید از سیسیتم مارتینگل در بازار فارکس یا هر بازارمالی دیگر استفاده کنید و رقم سرمایه شما کم باشد. بعد از چندبار ضرر کردن، سرمایه شما به طور کامل از دست خواهد رفت. اکثر افرادی که از این روش برای تریدهای خود استفاده میکنند از حسابهای موجودی بالا استفاده میکنند.

آشنایی نداشتن با استراتژیهای معاملاتی

بدترین اشتباه در بازارهای مالی که اکثر افراد مبتدی آن را انجام میدهند نداشتن استراتژی معاملاتی است. بسیاری با رویای یک شبه پولدارشدن و درآمدهای زیاد ناگهانی وارد بازارهای مالی شده و بدون یادگیری استراتژیهای معاملاتی تمام سرمایه خود را از دست میدهند. برای استفاده از روش مارتینگل در فیوچرز نیز باید حداقل تا سطح مشخصی با استراتژیهای ترید آشنا باشید.

استراتژی مارتینگل در بازار فارکس

همانطور که میدانید امروزه بازار فارکس را به عنوان یک مارکت پختهتر نسبت به بازار ارزهای دیجیتال میشناسند. دلیل عمیقتر و کم ریسکتر بودن این بازار نیز داشتن تاریخچه بیشتر و در عین حال پذیرش بیشتر تا به امروز است. همانطور که میدانید هر چه قدر یک بازار عمیقتر یا به اصطلاح پختهتر باشد درصد سود و ضرری که درآن بازار به شما میرسد نیز بسیار کمتر است. از این جهت سرمایه اولیه برای ورود به بازار فارکس بیشتر از بازار ارز دیجیتال است. بنابراین با اغماض میتوان گفت استفاده از روش مارتینگل در فارکس کمی منطقیتر از سایر بازارها به نظر میرسد.

استفاده از مارتینگل در فیوچرز

استفاده از این روش هم در معاملات اسپات و هم در معاملات مارجین و فیوچرز انجام شدنی است. به دلیل بیشتر بودن حجم ورود در معاملات فیوچرز، سود و ضرر دریافتی شما نیز درهنگام استفاده از این روش بیشتر خواهد شد. از آنجا که معاملات فیوچر به صورت قرض و موقتی برای یک معاملهگر نقدی بیشتری فراهم میکنند، استفاده از این روش در معاملات فیوچرز ریسک بیشتری را خواهد داشت. توجه داشته باشید که در صورت تمایل میتوانید هم در بازار فارکس و هم در بازار کریپتو از این استراتژی برای معملات فیوچرز خود استفاده کنید. ناگفته نماند که بهتر است برای انجام این کار حتما توجه بیشتری به تخصیص سرمایه خود و مدیریت سرمایه داشته باشید.

تاریخچه استراتژی مارتینگل

این استراتژی در قرن هجدهدم توسط یک ریاضیدان فرانسوی به نام Paul Piere Levy ساخته شد. مارتینگل در ترید به بر پایه شانس و احتمال ایجاد شده و تنها به عنوان یک شرط برای تغییر وضعیت دارایی شما شناخته میشود. در واقع این ریاضیدان معروف متوجه شده است که احتمال صفر نشدن یک سرمایه وجود دارد و با دوبرابر کردن حجم معاملات خود میتوان هم سرمایه خود را از صفر شدن نجات داد و ضررهای متحمل شده را با اندکی سود جبران کرد. دیدگاه Paul Piere Levy این بود که در صورتی که قبل از شروع یک معامله اقدام به تخصیص یا بخش بخش کرن سرمایه خود کنید میتوانید از ضررهای زیاد جلوگیری کنید.

استراتژی مارتینگل به چه کسانی پیشنهاد میشود؟

از آنجا که روشها و استراتژیهای امنتر و جدیدتری درحوزه مدیریت سرمایه معرفی شده است امروزه کمتر کسی به دنبال استفاده از این روش میرود. ناگفته نماند که احتیاج به داشتن حجم سرمایه زیاد نیز باعث شده است تا تمایل افراد به استفاده از استراتژی مارتینگل در فارکس و کلیه بازارهای مالی کمتر شود. از آنجا که ریسکپذیری در این استراتژی زیاد بوده و مشخص نیست که دو برابر کردن حجم معامله بعد ضرر کردن قرار است تا کجا ادامه یابد، تمایل افراد را به استفاده از این استراتژی کمتر کرده است.

آیا مطلب مفید بود ؟

از حمایت شما سپاسگزاریم. خوشحالیم این مطلب برای شما مفید بوده است

دیدگاه شما با موفقیت ثبت شد

شماره موبایل شما منتشر نخواهد شد. بخشهای موردنیاز علامتگذاری شدهاند *